Сколько может заработать на дивидендах частный инвестор

Один из фундаментальных принципов инвестирования заключается в получении дивидендных выплат от компаний. К сожалению, новички в инвестировании часто не понимают как устроены дивиденды и на что стоит обратить внимание, что выливается в финансовые потери и разочарование в инвестициях.

Предупреждение: от потерь, конечно, никто не застрахован, но нужно стараться снизить их вероятность к минимуму. Если вам нужна гарантированная сохранность средств, то следует обратиться к банковским депозитам. Но и доходность по ним будет в районе текущей инфляции.

В этом обзоре я постарался собрать основные принципы дивидендного инвестирования и расскажу, сколько можно получить дивидендов от акций компаний и как их стоит выбирать для своего портфеля.

Сколько можно заработать

У компаний есть деньги для выплаты дивидендов только в том случае, если они достаточно заработали. В некоторых случаях компании могут брать деньги в долг, чтобы заплатить акционерам, но долг все равно потом придется гасить.

Совет директоров, избранный акционерами или владельцами компании, проводит собрание и прислушивается к рекомендациям менеджмента о том, какая часть прибыли должна быть реинвестирована в рост, сколько может быть использовано для погашения задолженности компании, сколько можно потратить на обратный выкуп собственных акций с биржи и сколько должно быть распределено акционерам в виде финансовых выплат. Финансовые выплаты акционерам компании называются дивидендами.

Заработок на дивидендах включает в себя поиск компаний, у которых есть хорошие перспективы роста дивидендных выплат. Для этого следует обращать внимание на следующие финансовые показатели:

-

свободный денежный поток: это те денежные средства, которые компания может потратить на поощрение инвесторов и расширение производства

-

коэффициент выплаты дивидендов: это отношение размера дивидендов к чистой прибыли компании. Если этот коэффициент близок к единице, это значит что компания уже тратит всю свою чистую прибыль на выплату дивидендов. Таким образом перспективы их роста не очень радужные. Если же этот коэффициент больше единицы, то такую компания не стоит брать в свой портфель, так как она зарабатывает меньше, чем платит акционерам. Чаще всего это заканчивается финансовыми трудностями или сокращением дивидендов.

Не стоит ожидать слишком большой дивидендной доходности на первый год инвестирования. Как правило, если компания существенно увеличивает размер выплат, стоимость акций немедленно реагирует и растет. Поэтому в первый год покупки компании дивиденды составляют как правило 6-7% годовых в рублях и 2-3% годовых в долларах. То есть если вы вложили 10 000 рублей, то маловероятно, что вы получите значительно больше 1000 рублей в текущем году.

Но хорошая новость заключается в том, что если компания увеличивает свои дивиденды, то в следующем году вы получите сумму больше, даже не покупая новых акций.

Для более детального разбора на примере конкретных компаний читайте следующие статьи:

Как часто выплачиваются дивиденды

Периодичность выплат зависит от компании. В России компании в основном платят дивиденды 1 или 2 раза в год. В США компании как правило платят дивиденды ежеквартально. Даты предстоящих дивидендных выплат российских и американских компаний вы можете найти в соответствующих разделах на данном сайте: Россия, США.

В России основное количество выплат приходится на май-июль. В этот период компании отчитываются за прошлый фискальный год, проводят собрание совета директоров и акционеров. Этот период еще называют «дивидендным летом».

Когда можно получить дивиденды

Список лиц на получение дивидендов фиксируется после даты закрытия реестра акционеров. Если вы продали акции после этой даты, вы все равно получите свои дивиденды. На самом деле правило чуть сложнее – продавать акции можно уже после экс-дивидендной даты, так как акции переходят в собственность с небольшой задержкой.

После даты закрытия реестра должно пройти некоторое время, после которого компания перечислит дивидендные выплаты своим акционерам. Конкретная дата зависит от компании. В основном российские компании выплачивают дивиденды не позднее 30 дней после даты закрытия реестра. Американская компания Apple выплачивает дивиденды через 2-3 дня после закрытия реестра. Но это скорее исключение и в массе своей американские компании выплачивают дивиденды через 2-3 недели. Так что по этому показателю российский и американский фондовый рынок похожи.

Американские компании всегда точно указывают дату дивидендных выплат. Вы можете посмотреть их на странице с историей дивидендных выплат соответствующей компании (например, для Microsoft или Кока-Кола).

Когда покупать акции, чтобы получить дивиденды, совершенно не важно. Главное чтобы они были оформлены на вас в дату закрытия реестра акционеров.

Где получить дивиденды по акциям

Хорошая новость состоит в том, что вам не нужно никуда идти за дивидендами. Ваш брокер перечислит их на ваш брокерский или банковский счет. Это очень удобно: вы можете сразу же реинвестировать их или потратить на собственные нужды. Например, вы можете заплатить за ипотеку, вложить их в бизнес, оплатить отпуск или помочь родственникам.

Сколько нужно акций чтобы получать дивиденды

Для того чтобы получать дивиденды достаточно одной акции. Но обратите внимание, что стоимость акций очень сильно различается. Есть акции которые стоят меньше рубля (например, акции ВТБ) – и минимальный лот по ним составляет несколько тысяч акций. А есть акции которые стоят больше десяти тысяч рублей (например, акции Норникеля). Если акция стоит слишком дорого, то её могут разделить на несколько акций. Это обычная практика на фондовом рынке.

Обратите внимание, что не все компании платят дивиденды. Как я упоминал в начале текста, если компания не получает прибыль или совет директоров решил потратить деньги на другие, более приоритетные в данный момент направления, то дивидендов можно не ждать. Если вы хотите получать стабильные дивиденды, то необходимо учитывать историю выплат и финансовые перспективы компании.

Акционер получает тем больше дивидендов, чем больше качественных дивидендных компаний у него в портфеле. Это похоже на процесс коллекционирования.

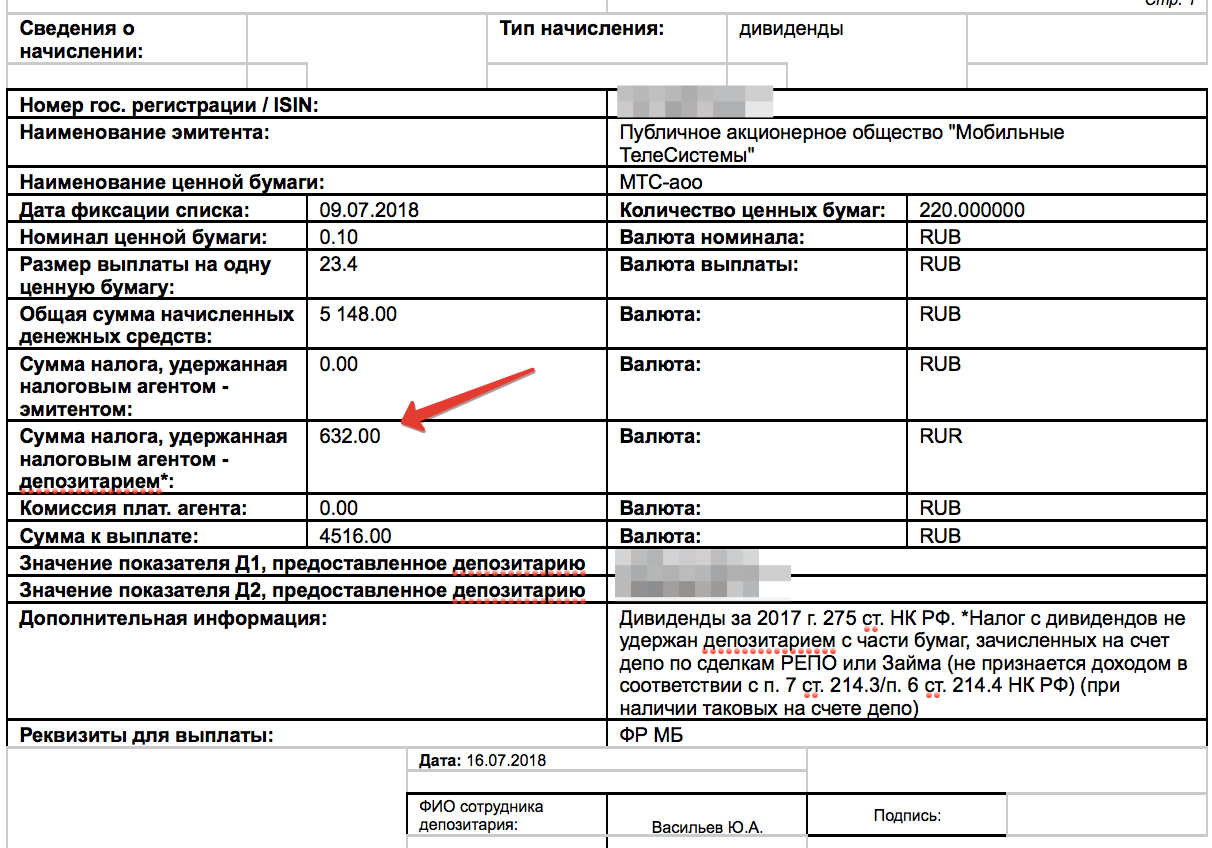

Налоги по дивидендам

Прибыль с полученных дивидендной облагается подоходным налогом (НДФЛ). Для физических лиц он составляет 13%. Если ваш брокер является налоговым агентом и работает с налоговой службой, то он самостоятельно удерживает и выплачивает ваш налог. Вам не нужно об этом заботиться. Но если, допустим, вы инвестируете через иностранного брокера (с россиянами работает крупный американский брокер Interactive Brokers, обзор доступен на сайте), то вам придется ежегодно подавать 3-НДФЛ форму в прикрепленную к вам налоговую службу и выплачивать налоги. Процедура на первый взгляд кажется довольно сложной, но с этим вполне реально управиться за вечер. Все справки можно подать онлайн. Я планирую написать об этом статью.

Примеры

Представим молодого человека Михаила, который в возрасте 25 лет задумал об инвестициях. Его стартовый капитал составляет 100 000 рублей, каждый год он готов инвестировать по 50 000 рублей, при этом готов инвестировать 30 лет. Для расчета полученной прибыли и прибыли за 1 год инвестирования воспользуемся инвестиционным калькулятором:

Через 30 лет он внесет: 1 500 000 рублей, за последний год он получит в дивидендах: 380 412,55 рублей, а его итоговый баланс составит 5 814 877,57 рублей.

Данный калькулятор не делает поправку на инфляцию, так как можно считать что каждый год дивиденды и акции растут достаточно, чтобы покрывать инфляционный процент.

Через 10-20 лет и более вы сможете зарабатывать существенно большую сумму каждый год на одних только дивидендах. В России и странах СНГ не принято заниматься длительным финансовым планированием, но инвестирование без этого невозможно. Правило сложного процента работает именно на долгой дистанции. Так что стоит запастись терпением.

В перспективе дивидендного дохода может быть достаточно для того, чтобы финансово обеспечивать себя. Но это требует большой дисциплины и серьезного отношения. Не стоит ожидать всего и сразу.

Обязательно обратите внимание на налоговые льготы и вычеты. Индивидуальный инвестиционный счет (ИИС) позволит вам получать вычет НДФЛ каждый год в размере до 52 тысяч рублей. 52 тысячи, проинвестированные сегодня в защищенные от инфляции облигации, это 100 тысяч рублей через 20 лет. А ведь есть и более доходные инструменты.

Что стоит учесть при дивидендном инвестировании

Необходимо обратить внимание на следующие важные моменты:

-

дивидендная доходность всегда указывается на момент покупки. Если дивиденды вырастают на 5%, а стоимость акций на 20%, то дивидендная доходность следующей покупки упадет

-

рост прибыли компании. Если прибыль не растет, то и рост дивидендов тоже остановится

-

баланс компании. Активы и обязательства. Если у компании большая долговая нагрузка, то рано или поздно её придется гасить. Делать это придется за счет прибыли компании.

-

дивидендные законы. Если есть возможность получать вычеты или оптимизировать налог по дивидендам, это нужно использовать. Для американских акций может помочь форма w-8ben, позволяющая избежать двойного налогообложения.

Если вы не хотите выбирать отдельные дивидендные акции, вы можете выбрать недорогой индексный фонд, который специализируется на компаниях, выплачивающих дивиденды.

Одним из известных индексов дивидендных компаний является индекс дивидендных аристократов S&P 500, который отслеживает крупные высококачественные акции голубых фишек из индекса S&P 500, которые увеличивают свои дивиденды ежегодно в течение последних 25 лет.

Существует много биржевых торгуемых фондов ETF, которые специализируются на дивидендных компаниях.

Выводы

У физических лиц богатый выбор инструментов для заработка на дивидендах компаний. Можно выбирать как отдельных эмитентов, так и индексные фонды или ПИФы, специализирующиеся на компаниях, увеличивающих свои дивиденды.

Не стоит ограничиваться только российскими акциями. Обратите внимание и на компании из других стран. У американских акций есть ряд преимуществ: например, ежеквартальные выплаты и более предсказуемая дивидендная политика.

Не стоит рассчитывать на быстрый результат здесь и сейчас. Инвестирование это всегда долгий последовательный процесс. Быстро и сразу можно заработать только на высокорисковых активах и пирамидах. Но чаще всего это оборачивается потерями.